Кабала или палочка-выручалочка?

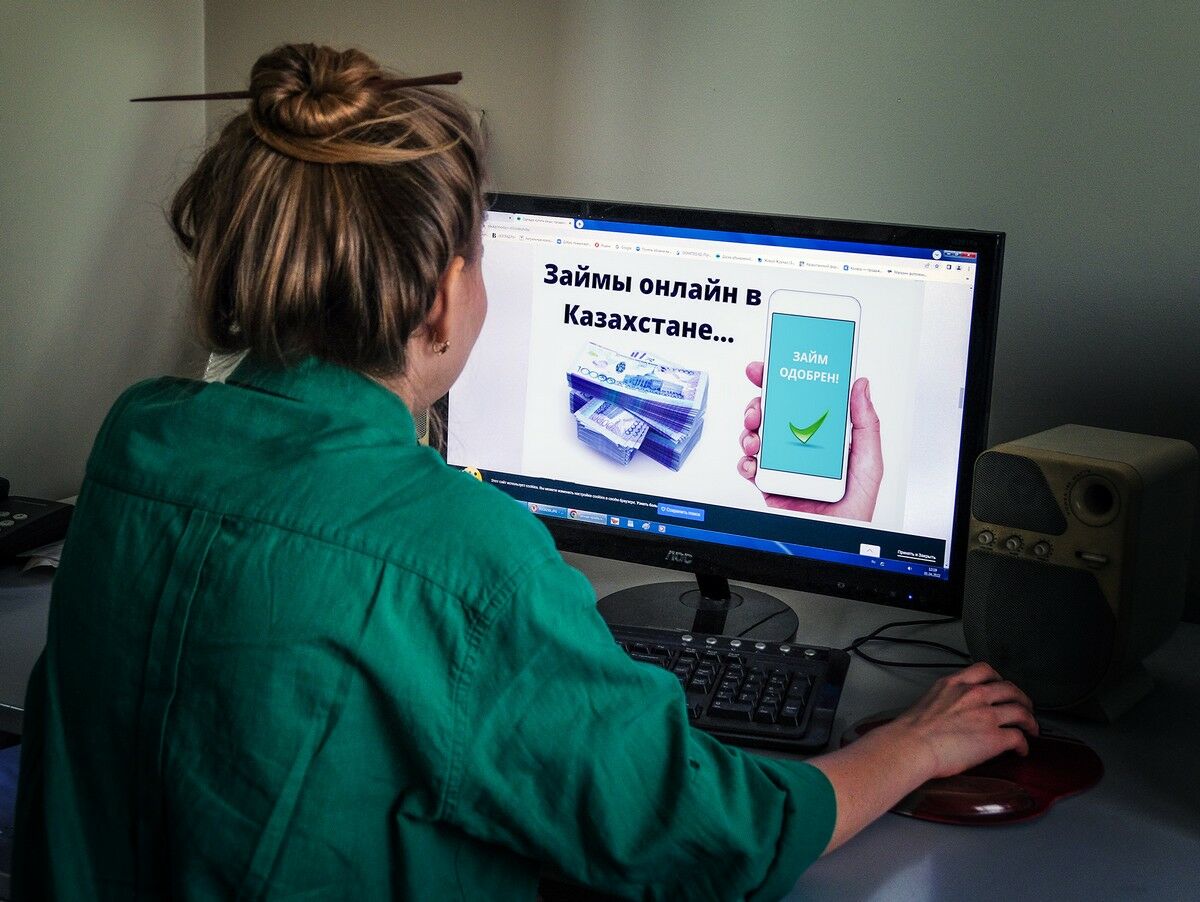

В Казахстане все еще спорят, нужно ли запретить онлайн-кредитование

Именно оно, по мнению экспертов, привело на казахстанский финансовый рынок крупных транснациональных мошенников, из-за которых казахстанцы обросли фиктивными кредитами и не могут доказать свою правоту в суде. В финансовых госорганах советуют не торопиться. Высокая закредитованность граждан, банковские ухищрения и стартующая 3 марта процедура оформления банкротства физлиц стали предметом экспертного обсуждения во вторник в Службе центральных коммуникаций.

В первую очередь вице-министр финансов Ержан БИРЖАНОВ сообщил, что Минфин и другие госорганы полностью подготовили процедуру приема заявок граждан на банкротство:

- Сроки реализации банкротства физических лиц не ограничены. Закон не имеет каких-либо ограничительных мер по периоду. Информационная система разработана, через нее планируется получать большую часть заявок. Для этого было проведено 40 информационных взаимодействий с госорганами, банками. Система протестирована и готова к приему заявок. Пройти внесудебную процедуру банкротства могут 95 процентов должников.

Независимый эксперт по банковским вопросам Нуржан БИЯКАЕВ отметил, что причины закредитованности граждан образовались лет 10-15 назад, когда всем банкам утвердили максимальный пороговый размер годовой эффективной ставки вознаграждения в размере 56 процентов. Это кабальные условия для заемщиков.

- В 2012-2013 годах на рынок Казахстана массово стали заходить онлайн-компании из России, Украины, Белоруссии. Население необдуманно стало брать кредиты, и этот процесс не контролировался со стороны уполномоченных органов. У нас огромное количество мошеннических операций, когда на людей незаконно оформляют онлайн-кредиты. В законе этот момент не отражен. Армия потерпевших очень большая. Они, скорее всего, будут подавать на оформление банкротства, это крайний шаг, - заявил Биякаев.

Пруденциальные нормативы, напомнил он, ввели с 1 января 2020 года, но ни банки, ни микрофинансовые организации (МФО) их не соблюдают.

- Если в 2019 году незаконные банковские комиссии остановили, то после этого банки начали ухищряться другими способами. Так, порядка 25 процентов от кредита банки взимают как страховую премию, причем страховые компании являются сестринскими для банков. Условно, если заемщику одобрили 2 миллиона тенге, 25 процентов ушло на страховую премию, но кредит он платит от 2 миллионов, а не от тех денег, которые он получит на руки. Чтобы мы завтра не получили армию проблемных заемщиков, их нельзя закредитовывать такими махинациями банков и МФО, - высказался эксперт.

Возмутился он и коллекторскими агентствами, которые по закону должны проводить досудебное урегулирование задолженностей, а по факту занимаются судебными взысканиями.

На эту критику парировал заместитель председателя Агентства по регулированию и развитию финансового рынка (АРРФР) Нурлан АБДРАХМАНОВ. Он заявил, что для борьбы с онлайн-мошенничеством банки обязали оперативно прекратить начисление вознаграждения и претензионно-исковую работу по фиктивным кредитам. В сжатые сроки они должны обращаться в полицию, после чего материалы передаются в суд. При наличии судебного решения о том, что есть факт мошенничества, задолженность подлежит списанию.

- В 2021 году мы ввели требование о том, что онлайн-кредиты должны выдаваться через идентификацию заемщика. Мы включили все платежи - все, что взимается с заемщика, в расчет годовой эффективной ставки. Да, эта ставка сейчас 56 процентов, и в этом году мы будем принимать меры по ограничению ставок по кредитам. Действительно, банки предлагали страховые продукты без альтернативы. Мы ввели нормативные требования, и банки не имеют права навязывать страховой продукт, - сказал Абдрахманов.

По его словам, АРРФР разработало нормы, ограничивающие возможности передачи проблемных кредитов коллекторам.

Коллекторы не могут быть аффилированы с банками, МФО, частными судебными исполнителями и другими коллекторами. С 50 млн до 100 млн тенге подняли уставный капитал для коллекторских компаний, которые приобретают проблемные кредиты.

- Была прекращена деятельность 37 субъектов коллекторского рынка. Мы в 2021 году ввели ограничения в части обязательной аудиофиксации взаимодействия с заемщиками, ввели запрет на взаимодействие коллекторов с третьими лицами - работодателями, родственниками. Ранее уголовная ответственность для коллекторов за незаконные действия не была предусмотрена законодательством. Что касается административной ответственности, то ее предлагается повысить в два раза, - отметил замглавы ведомства.

Напомнил он и о пруденциальном регулировании в отношении МФО. Так, доля проблемных кредитов должна быть не более 20 процентов. При нарушении этого норматива к МФО применяются меры, вплоть до отзыва лицензии. В дальнейшем агентство, если будут новые риски, планирует ужесточить это требование.

Нуржан Биякаев не оставил эти комментарии без реакции:

- У нас ком проблем нарос, как только появилось онлайн-кредитование. Президент в прошлом году дал поручение рассмотреть вопрос о полном отказе от онлайн-кредитования. Вы разрешите тем самым много проблем. Очень много послаблений вы давали МФО! Работа региональных представительств вашего агентства очень слабая! Мы от ваших специалистов получаем отписки, страшные заключения. Вы проработали механизмы, но по факту банки их не соблюдают! Предоставить отсрочку на 3-6 месяцев жертве онлайн-мошенничества - это ничто, потому что за этот период уже начинается взыскание. А судьи не поддерживают жертв, потому что нет пойманных, виновных, нет в их отношении и приговора суда. Поэтому на сегодня нет разрешения этой проблемы! Единственное ее решение - прекращение онлайн-кредитования. Само МВД об этом говорит! Потому что там (среди мошенников. - Л. Т.) работают очень крупные транснациональные группировки.

По поводу запрета онлайн-кредитов высказался и вице-министр финансов Биржанов:

- Скорее всего, надо не запретами идти, а какими-то требованиями, ужесточениями, взаимодействием между госорганами. Инструмент этот нужен, везде цифровизация, и в это время закрывать доступ к финансам не очень уместно.

Лэйла ТАСТАНОВА, рисунок Игоря КИЙКО, Астана

Лэйла ТАСТАНОВА

Лэйла ТАСТАНОВА