Пенсионный пасьянс

Наши накопления могут вновь оказаться в рисковой зоне, но еще более опасной, чем вложения в обанкротившийся азербайджанский госбанк

Единый накопительный пенсионный фонд (ЕНПФ) Казахстана отчитался по результатам своей работы за январь-сентябрь этого года. Обнародованные данные весьма любопытны, особенно в том месте, где говорится о структуре инвестиционного портфеля фонда. В частности, выяснилось, что накопления казахстанцев на старость не только вложены в ценные бумаги отечественного Нацбанка и в гособлигации США, но и осели на депозитах в банках Франции, Голландии и Канады. Да еще каких!

Обзор и анализ пенсионных активов ЕНПФ - штука весьма занятная. Ведь казахстанцев волнует не только объем накоплений, но и сохранность их пенсионных средств, размещенных, кстати, в других зарубежных банках. Судя по представленной статистической информации (подробнее см. в рубрике “Только цифры”), ситуация в ЕНПФ стабильна. Наши сбережения на старость растут и приумножаются. Вопрос только в том, где они это делают и насколько успешно. А вот с этим-то не все так радужно, как с цифрами, и потому становится тревожно.

И дело вовсе не в прогремевшем скандале с обанкротившимся Международным банком Азербайджана (МБА), куда сберегатели наших пенсионных запасов в свое время ухнули 71,3 млрд. тенге. В конце концов, по клятвенным заверениям казахстанской и азербайджанской сторон, эти деньги не пропадут - вернутся в страну, пусть и в далеком 2032 году. Во всяком случае, на это позволяет надеяться хотя бы то обстоятельство, что МБА - банк, действовавший от имени и по поручению государства, и официальный Баку уже дал гарантию, что так оно и будет. Конечно, хочется заполучить свою денежку намного раньше, но что поделаешь... Да и новости с противоположного берега Каспия обнадеживают: стоимость госценных бумаг, в которые были реклассифицированы приобретенные нами облигации МБА, на сегодняшний день составляет 76,35 млрд. тенге.

Но азербайджанский банк не единственный, куда вложены наши бабки. И некоторые из них не так уж и далеко расположились на линейке скандальности.

Перейдем к персоналиям.

Начнем с голландского Rabobank Nederland, на депозите которого размещено 46,07 млрд. наших тенге. Банк, созданный в 1972 году, входит в 30 крупнейших финансовых мировых институтов и согласно рейтингу Global Finance в 2017 году занял 24-е место в списке самых надежных банков мира. По последнему отчету за первое полугодие чистая прибыль банка составила 1,5 млрд. евро, базовая операционная прибыль до налогообложения - 2,2 млрд. евро. Рейтинги банка со стороны авторитетных международных агентств тоже вызывают доверие. Так, Standard & Poor’s присвоил Rabobank рейтинг А+ (возможности эмитента по выплате процентов и долгов оцениваются высоко, но зависят от экономической ситуации), Moody’s Investors Service - Аа2 (обязательства высокого качества), Fitch Ratings - AA- (высокий уровень кредитоспособности). Неплохо, не правда ли?

Но самое интересное кроется не в этом. Покопавшись в Интернете, мы обнаружили, что не ранее как в 2013 году Rabobank был оштрафован в США на 1 млрд. долларов за... мошеннические действия в попытке манипулировать ставкой Libor для получения финансовой выгоды! Кроме того, банк был подвергнут штрафам и со стороны голландских и британских регуляторов. Например, финансовый надзор Великобритании (FCA) заявил, что “банк страдает недостатком внутреннего контроля... Rabobank хотя и уверял регуляторов еще в 2011 году, что все внутренние недостатки он устранил, на практике просто обманывал контролирующий орган, так как даже к августу 2013 года недостатки не были устранены в полной мере”.

Скандал тогда получился знатный! Несколько топ-менеджеров банка ушли в отставку, а трех трейдеров привлекли к уголовной ответственности. Кроме того, американский регулятор в принудительном порядке предписал Rabobank предпринять шаги по борьбе с отмыванием денег. К слову, в том же году убытки группы Rabobank составили 817 млн. евро.

Что касается нынешней ситуации в этом голландском банке, то 26 октября, как сообщило агентство Reuters, он продал долю своего портфеля ипотечных кредитов на сумму около 600 млн. евро (705,78 млн. долларов) французскому La Banque Postale. В общем-то, продажа портфеля ипотечных кредитов, как правило, является одним из механизмов повышения ликвидности и избавления от проблемных активов. То есть, казалось бы, ничего страшного. Но разве кто-то предупреждает нас об опасности? Кто публично прогнозировал, что история с МБА окончится столь плачевно для нас?

Французский Natixis (Capital Market) Paris, куда было инвестировано 33,11 млрд. тенге пенсионных накоплений казахстанцев, внешне тоже очень симпатичен. Созданный в 2006 году путем слияния Natexis Banque Populaire и IXIS сегодня он является крупнейшим французским корпоративным и инвестиционным банком, представлен в 36 странах мира. В нем работают свыше 16 тысяч человек. Совокупные активы банка в 2016 году превысили 527 млрд. евро. В списке крупнейших компаний мира по версии Forbes Natixis занимает 255-ю позицию.

А теперь заглянем по ту сторону этой банковской медали. Оказывается, в 2008 году Natixis потерял более 450 млн. долларов от участия в пирамиде МЕЙДОФФА (по оценкам специалистов, эта пирамида является крупнейшей в истории финансовой аферой; количество потерпевших насчитывает до 3 млн. человек и несколько сотен финансовых организаций, ущерб оценивается в 64,8 млрд. долларов).

А теперь заглянем по ту сторону этой банковской медали. Оказывается, в 2008 году Natixis потерял более 450 млн. долларов от участия в пирамиде МЕЙДОФФА (по оценкам специалистов, эта пирамида является крупнейшей в истории финансовой аферой; количество потерпевших насчитывает до 3 млн. человек и несколько сотен финансовых организаций, ущерб оценивается в 64,8 млрд. долларов).

А в начале октября этого года (!) Natixis снова оказался в центре скандала. Дело в том, что итальянская финполиция расследует сделку французской компании Vivendi по приобретению акций Mediaset, контролируемой экс-премьером Италии Сильвио БЕРЛУСКОНИ. Vivendi имеет 28,8 процента акций Mediaset, 20 процентов из которых она приобрела в конце 2016 года за 1,26 млрд. евро. Так вот, по информации Интерфакса, компания Берлускони направила жалобы во французские и итальянские суды, в которых заявила: Vivendi для приобретения пакета провела ряд незаконных манипуляций, что позволило ей купить акции по заниженной цене. При этом прямое содействие Vivendi якобы оказывал Natixis. В парижском офисе французского банка был проведен обыск.

Но, признаться, больше других удивил канадский Bank of Montreal, которому мы передали на хранение и приумножение 59,41 млрд. тенге. Кстати, этот банк 50-й в рейтинге Global Finance и 133-й в списке крупнейших компаний мира по версии Forbes 2017 года.

Bank of Montreal четвертый в своей стране по объему размещенных на его депозитах средств, входит в “большую пятерку” банков Канады. Его совокупные активы оцениваются в 531 млрд. долларов. Но, как и голландский Rabobank, Bank of Montreal тоже, увы, страдал от мошеннических схем. К примеру, в 2007 году канадский банк понес потери из-за мошенничества одной нью-йоркской брокерской компании, торгующей сырьем, а в 2010 году - убытки из-за афер с ипотекой.

Но это все цветочки. Дело в том, что Bank of Montreal связался... с наркотиками!

Сейчас в Канаде готовятся легализовать марихуану в медицинских целях. По оценкам консалтинговой компании Deloitte, оборот канадского рынка каннабиса оценивается примерно в 22,6 млрд. долларов в год. Но из шести ведущих канадских банков только два решили сотрудничать с компаниями, производящими марихуану. Это Toronto-Dominion Bank и “наш” Bank of Montreal. Остальные отказываются иметь дела с наркопроизводителями, поскольку они, банки, работают в том числе и в США, где марихуана запрещена в большинстве штатов.

Кроме того, что можно столкнуться с серьезными проблемами в Штатах, банки-отказники опасаются и более серьезных репутационных рисков: а ну как мировые наркокартели будут использовать их для отмывания своих грязных денег? А исходя из того, что Bank of Montreal уже открыл счета для 45 компаний, связанных с наркотиками, напрашивается вывод: пенсионные деньги казахстанцев идут в том числе и на финансирование... производства наркотиков. Но кто-нибудь спрашивал наших нынешних и будущих пенсионеров: а вы записывались добровольцем в дело наркоторговли?

Как правило, банковские депозиты отличаются более высокой ставкой вознаграждения, нежели долгосрочные и менее рисковые ценные бумаги. Но золотое правило “чем выше доходность, тем выше риски” еще никто не отменял. Так могут ли казахстанцы быть спокойны за свои деньги, лежащие в иностранных банках? Согласитесь, вопрос очень даже далеко не праздный.

Только цифры

- По состоянию на 1 октября 2017 года насчитывалось 10 121 372 вкладчика ЕНПФ: 9 647 702 - так называемые ОПВ (обязательные пенсионные взносы), 434 088 - ОППВ (обязательные профессиональные пенсионные взносы), 39 582 - ДПВ (добровольные пенсионные взносы).

- При этом сумма накоплений ОПВ составила 7,4 трлн. тенге, ОППВ - 132,8 млрд. тенге, ДПВ - 17,3 млрд. тенге. Таким образом, общая сумма пенсионных накоплений на указанную дату составляла порядка 7,54 трлн. тенге. Начисленный инвестдоход составил 494,47 млрд. тенге.

- За первые три квартала этого года на счета ЕНПФ было перечислено 551,44 млрд. тенге пенсионных взносов вкладчиков.

- За этот же период вкладчикам фонда было выплачено 161,58 млрд. тенге с учетом 19,18 млрд. тенге, которые были переведены в страховые компании. За аналогичный период 2016 года выплаты составили 130,45 млрд. тенге.

Информация ЕНПФ

- По состоянию на 1 октября 2017 года портфель пенсионных активов ЕНПФ оценивался в 7,545 трлн. тенге, подорожав с начала года на 1,5 процента.

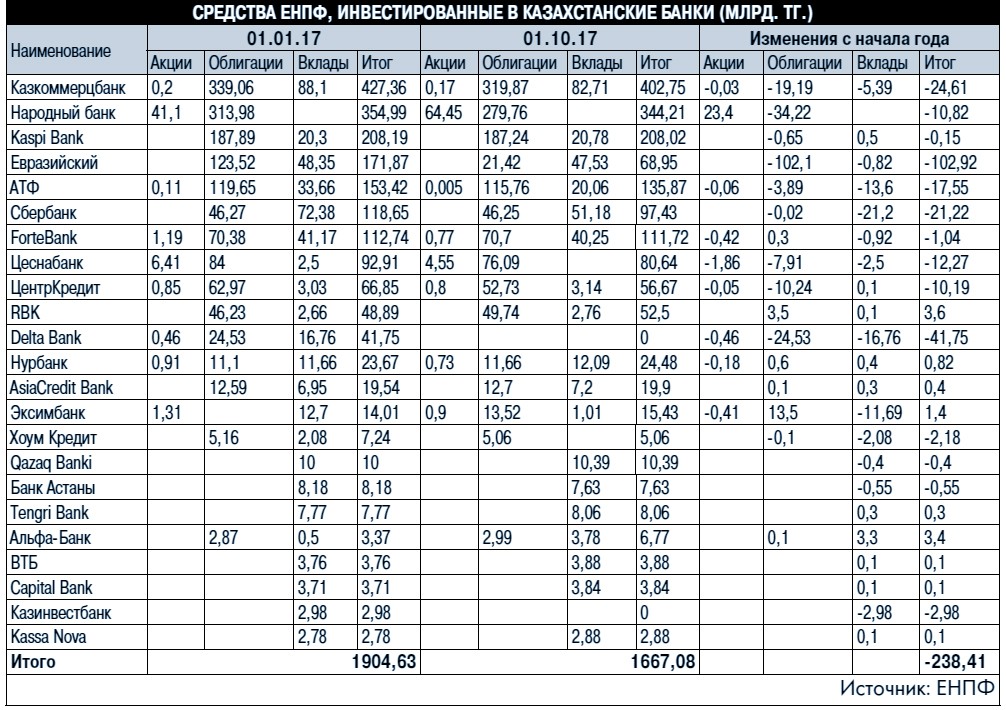

- Причем инвестиции фонда в ноты Нацбанка Казахстана подорожали с 396,42 млрд. тенге до 552,38 млрд. тенге, а в ценные бумаги комбанков подешевели на 237,56 млрд. тенге (см. таблицу).

Информация Ассоциации финансистов Казахстана

Руслан БАХТИГАРЕЕВ, фото Владимира ЗАИКИНА, Алматы

Кстати

Доходность - не чета инфляции

В Казахстане сохраняется проблема низкой доходности пенсионных накоплений граждан, считает депутат мажилиса Айкын КОНУРОВ (на снимке).

Исходя из того, что за три квартала этого года общая сумма пенсионных накоплений в ЕНПФ достигла 7 трлн. 539 млрд. тенге, а чистый инвестдоход составил 462 млрд. тенге, уровень доходности равняется 6,1%, тогда как инфляция за этот же период достигла 7,1%, то есть доходность остается отрицательной, констатировал А. Конуров, оглашая свой депутатский запрос к главе Нацбанка и министру финансов на пленарном заседании мажилиса 2 ноября.

Исходя из того, что за три квартала этого года общая сумма пенсионных накоплений в ЕНПФ достигла 7 трлн. 539 млрд. тенге, а чистый инвестдоход составил 462 млрд. тенге, уровень доходности равняется 6,1%, тогда как инфляция за этот же период достигла 7,1%, то есть доходность остается отрицательной, констатировал А. Конуров, оглашая свой депутатский запрос к главе Нацбанка и министру финансов на пленарном заседании мажилиса 2 ноября.

Как отметил мажилисмен, законодательство гарантирует государственную защиту накоплений от инфляции, однако по существующим правилам выплата компенсации не превышает разницы между инвестиционным доходом и инфляцией.

“Таким образом, изначально в пенсионную систему заложен принцип нулевой инвестиционной доходности пенсионных накоплений. У ЕНПФ, который является одним из крупнейших в стране инвесторов, фактически нет стимулов к увеличению доходности, поскольку ее отставание от инфляции компенсируется за счет госбюджета. Отрицательная доходность никак не сказывается на уровне комиссионного вознаграждения фонда”, - пояснил он.

По информации КазТАГ

Руслан БАХТИГАРЕЕВ

Руслан БАХТИГАРЕЕВ