Про реформы, накопления и достойную старость

На вопросы читателей ответил председатель правления АО “Единый накопительный пенсионный фонд” Жанат КУРМАНОВ

Михаил РОСТОВЦЕВ, Алматы:

- Сейчас много говорят об опыте пенсионных систем в других странах, приводят в пример Сингапур. Почему у нас использован только опыт Чили? Можно ли создать в нашей стране накопительный фонд по типу того, который существует в Сингапуре? Гражданин и работодатель делают отчисления в фонд, где деньги распределяются на три части. Одна - накопления на пенсию (они неприкосновенны), вторая - отчисления, за счет которых покрываются медуслуги, третью же часть можно потратить как раз на первый взнос для покупки жилья или на лечение. Как вы относитесь к подобным предложениям?

- В мире различают две классические модели пенсионных систем по принципу финансирования пенсий: распределительная и накопительная. В распределительной системе пенсии финансируются за счет текущих расходов из госбюджета (солидарная система) или внебюджетного фонда (страховая система). В накопительной системе источником будущих пенсий граждан являются их пенсионные сбережения (обязательные и добровольные). При принятии решения о введении в 1998 году в Казахстане накопительной системы были всесторонне проанализированы пенсионные системы разных стран, в том числе Чили и Сингапура.

Сразу подчеркнем, что в Чили, Сингапуре и других странах накопительные пенсионные системы работают, в принципе, одинаково. В основе лежат индивидуальные накопления граждан, которые являются их собственностью, инвестируются и служат источником их накопительной пенсии. Поэтому в Казахстане накопительная система функционирует аналогично пенсионным системам Чили и Сингапура.

В чем основные отличия опыта Сингапура? Во-первых, в обязанности граждан Сингапура входит формировать сбережения не только на пенсию, но и на иные цели: жилье, медицину, образование. Граждане Казахстана не обязаны, но также могут сберегать на иные цели, и не только в пенсионном фонде, но и в других финансовых организациях. Например, система жилстройсбережений в Казахстане работает по примеру опыта Германии, где такая система позволила успешно решить жилищный вопрос для ее граждан после последствий Второй мировой войны. Также есть в Казахстане государственная образовательная накопительная программа поддержки сбережений на образование детей, в которой государство обеспечивает повышенные ставки по банковским депозитам. Поэтому уже сейчас аналогично Сингапуру можно сберегать не только на пенсию в ЕНПФ, но и на образование и жилье, получая дополнительно премии из госбюджета на свои сбережения, пользуясь налоговыми и неналоговыми стимулами.

Во-вторых, ключевое отличие Сингапура связано с возможностями граждан формировать такие сбережения. В Сингапуре доходы работников на порядок выше, чем в Казахстане. Ежемесячная средняя зарплата работника превышает 4 тысячи долларов США, медианная - 3,2 тысячи долларов США, а медианный трудовой доход домохозяйства превысил 6,7 тысячи долларов США. Кроме того, обязательные взносы в пенсионный фонд Сингапура (CPF) для работника до 55 лет составляют 37 процентов от оплаты труда, 20 процентов из которых платит работник и 17 процентов - работодатель. Соответственно, накопления сингапурцев многократно превышают пенсионные накопления казахстанцев. Поэтому высокие трудовые доходы населения Сингапура и высокие ставки отчислений играют ключевую роль в размерах сбережений и в возможностях их использования на разные цели помимо пенсии.

И еще одно отличие сингапурской системы в том, что граждане могут рассчитывать только на свои индивидуальные сбережения. В Сингапуре нет обязательного медицинского социального страхования и гарантированного объема бесплатной медицинской помощи. Там этот аспект является зоной ответственности самого гражданина. В Казахстане выстраивается многоуровневая система социальной и медицинской защиты населения. На базовом уровне значительная часть социальных и медицинских услуг финансируется из госбюджета. На втором уровне отчисления в ГФСС и ФСМС дают дополнительную защиту для ее участников, также есть обязательное страхование работников от несчастных случаев на производстве. На третьем уровне - рыночные продукты добровольного личного страхования, в том числе медстрахования.

Заменить многоуровневую систему социального и пенсионного обеспечения населения нашей страны накопительной системой Сингапура не получится. Однако стимулировать любые сбережения населения, в том числе по опыту Сингапура, выстраивая налоговые и неналоговые стимулы, важно и перспективно. При этом эффективность любой накопительной системы зависит от решения экономических задач: повышение производительности труда, занятости, трудовых доходов и уровня жизни граждан.

Виктор Петрович СМОЛЯКОВ, Нур-Султан:

- Будут ли повышать пенсионные выплаты и на какой процент?

- Как известно, пенсия состоявшимся пенсионерам выплачивается сейчас из двух источников: из государственного бюджета люди получают базовый и солидарный компонент пенсии, из ЕНПФ - выплаты за счет своих сбережений. Что касается государственной пенсии, то, по данным Министерства труда и социальной защиты населения, с января 2020 года повышение пенсионных выплат будет сделано для всех казахстанских пенсионеров. Выплата будет определяться исходя из среднего уровня инфляции (плюс два процента).

Выплаты же накопительной части пенсии из ЕНПФ зависят от общей суммы накоплений, сформированной на пенсионном счете, и осуществляются ежемесячно до исчерпания сбережений. Ежемесячная выплата из пенсионных накоплений не может быть меньше 54 процентов от прожиточного минимума, установленного на соответствующий финансовый год законом о республиканском бюджете. Учитывая, что величина прожиточного минимума на 2020 год составляет 31 183 тенге, минимальный размер ежемесячной пенсионной выплаты по графику из ЕНПФ в 2020 году составит не менее 16 839 тенге. Максимальный размер ежемесячной пенсионной выплаты из ЕНПФ не ограничен.

ТАГИР:

- Несколько месяцев назад активно обсуждали новость о том, что казахстанцы смогут потратить часть пенсионных накоплений на покупку жилья. Правда, потом стали говорить, что этим сможет воспользоваться лишь малая часть граждан, имеющих и без того высокий доход. На какой стадии решение этого вопроса? Будет ли у казахстанцев возможность забрать часть своих накоплений? Рассматривается ли вариант, при котором их можно будет потратить не только на жилье, но и, например, на лечение, покупку машины и т. д.?

- В своем послании народу президент Республики Казахстан поручил правительству совместно с Национальным банком провести серьезную работу по повышению эффективности пенсионной системы, в том числе рассмотреть возможность целевого использования работающими гражданами части своих пенсионных накоплений, например для покупки жилья или получения образования до выхода на пенсию.

На сегодняшний день завершается проработка данных вопросов в рабочей группе правительства и в специальных рабочих группах при Министерстве труда и социальной защиты населения, в состав которых вошли в том числе представители ЕНПФ, общественного совета при ЕНПФ. Принятые решения предположительно будут обнародованы на законодательном уровне в начале 2020 года.

Однако уже сейчас можно сказать, что решение вопроса расширения целевого использования накоплений до выхода на пенсию будет зависеть от размеров накоплений каждого конкретного вкладчика и срока его выхода на пенсию, определенных на основе экономического анализа и актуарных расчетов. При этом не стоит забывать, что конечная цель пенсионных накоплений - обеспечение достойной жизни на пенсии.

Бауыржан АХМЕТ, Талдыкорган:

- Раньше после выхода не пенсию человеку единовременно выплачивали часть пенсионных средств, что было очень удобно. Их можно было потратить на поездку или важную покупку. Потом эту практику отменили, и теперь пенсионеры получают свои накопления частями. Скажите, не собираетесь ли вы менять эти правила, ведь сейчас много говорят о реформировании пенсионной системы.

- Действительно, до 2018 года получатель мог выбрать самостоятельно график получения выплат: ежемесячно, ежеквартально или раз в год. В первые годы существования накопительной пенсионной системы такой подход был оправдан: суммы на счетах были небольшие, и основную часть пенсионного дохода пенсионеров составляла солидарная пенсия из госбюджета. Но постепенно все большее значение приобретает накопительная часть пенсии, а солидарная сокращается: в 2040-х годах на пенсию будут выходить люди, у которых не будет трудового стажа до 1998 года, следовательно, они вообще не смогут получать солидарную пенсию. Поэтому переход на ежемесячный график выплат соответствует международной практике, направлен на обеспечение регулярного совокупного пенсионного дохода из всех источников: из госбюджета и из ЕНПФ. Выплаты из ЕНПФ осуществляются до исчерпания средств на пенсионном счете вкладчика.

Рабочая группа правительства по реформированию пенсионной системы рассматривает многие вопросы с учетом мнений и пожеланий вкладчиков. Развитие различных пенсионных планов, порядка и условий выплат с учетом интересов вкладчиков будет происходить, однако при этом в первую очередь будет учтено, что основное предназначение обязательных пенсионных накоплений - обеспечение пенсионного дохода, а не разовые расходы или крупные покупки.

Елена МОРОЗОВА, Алматы:

- Сможет ли гражданин принять участие в инвестиционном управлении своими пенсионными счетами и вкладывать накопленные средства в те фонды, которые выберет сам?

- Да, такая возможность может появиться, и она будет реализована через предоставление права выбора вкладчиком управляющей компании. Согласно предложению Национального банка Республики Казахстан на рынке должны появиться компании по управлению пенсионными активами (КУПА), которые смогут рекомендовать различные инвестиционные стратегии вкладчикам, имеющим пенсионные накопления, превышающие определенные пороги достаточности: для мужчин - более 8,2 миллиона тенге, для женщин (с учетом более длительного времени дожития) - более 10,1 миллиона тенге.

Появление КУПА даст вкладчикам возможность выбора инвестиционной стратегии, уровня доходности, уровня риска. Это, в свою очередь, позволит повысить заинтересованность населения в увеличении своих пенсионных накоплений и повышении эффективности управления пенсионными активами. Данные компании будут регулироваться и на определенных условиях управлять активами тех вкладчиков, которые отдадут им свои предпочтения и доверят свои пенсионные накопления для инвестиционного управления. Подчеркну, что речь идет не о создании частных пенсионных фондов, а о выборе вкладчиком управляющей компании. Централизованный учет накоплений - и взносов, и инвестиционного дохода - будет вести ЕНПФ.

Яков ШЕИН, Алматы:

- Недавно президент Касым-Жомарт Токаев сказал, что “уровень накоплений инвестиционных доходов, получаемых с пенсионных активов, остается низким”. И поручил повысить эффективность пенсионной системы. Что в ЕНПФ стали делать после этого? И, как вы считаете, насколько эффективны инвестиционные вложения фонда?

- Сразу хочу заметить, что ЕНПФ самостоятельно не управляет активами. Согласно статье 35 закона РК “О пенсионном обеспечении в Республике Казахстан” доверительное управление пенсионными активами ЕНПФ осуществляется Национальным банком Республики Казахстан на основании договора о доверительном управлении, заключаемого между Национальным банком Республики Казахстан и АО “ЕНПФ”.

Национальный банк как доверительный управляющий принимает инвестиционные решения в отношении пенсионных активов в соответствии с инвестиционной декларацией. Органом, который осуществляет функции по выработке предложений по повышению эффективности управления, по направлениям инвестирования и по определению перечня финансовых инструментов, разрешенных к приобретению за счет пенсионных активов ЕНПФ, является совет по управлению Национальным фондом РК. Консультативно-совещательным органом Национального банка является совет по управлению пенсионными активами ЕНПФ. Перечень финансовых инструментов, разрешенных к приобретению за счет пенсионных активов ЕНПФ, утверждается постановлением правительства Республики Казахстан.

Среди основных направлений инвестирования, осуществляемого Национальным банком, можно выделить инвестиции в государственные ценные бумаги Республики Казахстан (по состоянию на 1.11.2019 г. - около 38,2 процента от пенсионных активов) как наиболее надежные финансовые инструменты. Кроме того, инвестиции в облигации квазигосударственных организаций РК (15,6 процента), финансовые инструменты банков второго уровня РК (15,4 процента), государственные ценные бумаги иностранных государств (14,5 процента), депозиты в иностранных банках (2,8 процента), ценные бумаги международных финансовых организаций (2,9 процента) и другие финансовые инструменты.

При этом надо отметить, что инвестиционный портфель по пенсионным активам широко диверсифицирован по видам ценных бумаг, эмитентам, странам, валютам. Так, финансовые инструменты, номинированные в национальной валюте - тенге, составляют около 65,8 процента от портфеля, и около 34,2 процента портфеля инвестированы в инструменты, номинированные в иностранной валюте (преимущественно в долларах США).

Доходность пенсионных активов за 10 месяцев 2019 года составила 5,67 процента при инфляции 3,9 процента за аналогичный период. За весь период деятельности ЕНПФ (2014 год - октябрь 2019 года) накопленная инвестиционная доходность по пенсионным активам составила 68,4 процента при накопленной инфляции 55,1 процента (то есть реальная доходность, превышающая инфляцию, составила 13,3 процента). Следовательно, пенсионные активы не обесцениваются, сохраняются против инфляции и имеют реальную положительную доходность.

Более подробную информацию по инвестиционному управлению пенсионными активами ЕНПФ, а также данные по структуре инвестиционного дохода, полученного от пенсионных активов ЕНПФ, вы можете найти на нашем сайте enpf.kz в разделе “Обзор инвестиционной деятельности”.

Виктор СЕЛИН, Алматы:

- ЕНПФ постоянно призывает делать добровольные пенсионные взносы, однако, насколько я знаю, немногие казахстанцы следуют вашим советам. Хотелось бы узнать, есть ли в ЕНПФ статистика, которая бы в динамике показывала, как меняется количество людей, которые делают такие отчисления? Почему, на ваш взгляд, их не так много? И было бы интересно узнать, делают ли их топ-менеджеры ЕНПФ?

- Добровольные пенсионные взносы (ДВП) - это деньги, которые вкладчик вносит по своей инициативе в ЕНПФ либо в свою пользу, либо на счет иного получателя пенсионных выплат. К сожалению, данный вид накоплений все еще слабо развит и пока не имеет популярности среди населения. По состоянию на 1 ноября текущего года на индивидуальных пенсионных счетах (ИПС) вкладчиков по ДПВ сосредоточено 1,9 миллиарда тенге (это лишь 0,02 процента от всех пенсионных накоплений - 10,6 триллиона тенге). Всего таких счетов чуть более 53 тысяч. Сумма средних накоплений по ДПВ составляет 49,7 тысячи тенге на одном индивидуальном пенсионном счете. Но постепенно эти цифры увеличиваются. К примеру, за год сумма добровольных пенсионных накоплений возросла на четыре процента, с начала года вкладчиками сделано добровольных пенсионных взносов на сумму 287 миллионов тенге.

Невысокая популярность ДПВ имеет ряд причин, среди которых и сложность их перечисления, и вероятность двойного налогообложения, если вкладчик несвоевременно оповестил свою бухгалтерию об уплате ДПВ. Также надо отметить недостаточный уровень финансовой грамотности и культуры планирования пенсии. Немногие знают, что воспользоваться накоплениями за счет ДПВ могут лица, достигшие 50-летнего возраста, являющиеся инвалидами, выезжающие или выехавшие на постоянное место жительства за пределы РК, иностранцы и лица без гражданства, представившие документы о выезде из страны. Также привлекательным данный пенсионный продукт может быть для тех, кто хочет пополнить пенсионный капитал близкого родственника или любого третьего лица. Многие компании могут использовать добровольные пенсионные взносы в качестве инструмента мотивации, оплачивая ДПВ за своих сотрудников.

Сейчас ЕНПФ работает над предложениями, чтобы сделать уплату добровольных пенсионный взносов удобной и выгодной для вкладчиков. Многие предложения уже вынесены на уровень Национального банка Республики Казахстан. Добровольные взносы платят многие сотрудники и руководители ЕНПФ. В рамках продвижения добровольных пенсионных взносов среди работников ЕНПФ реализован упрощенный и автоматизированный механизм перечисления добровольных пенсионных взносов (ДПВ) в свою пользу с автоматическим применением налогового вычета для работников фонда.

Вера ПЕТРОВА, Костанай:

- Мы с семьей планируем в следующем году переехать в Россию, сейчас собираем документы. Один из важных вопросов, который меня интересует: не изменится ли порядок выдачи пенсионных накоплений тем людям, которые переезжают на постоянное место жительства в другую страну? Насколько я знаю, скоро должно быть подписано соглашение между странами - членами Евразийского экономического союза в части пенсионного обеспечения. Чего ждать таким людям, как мы? Что изменится после его подписания?

- В случае если у вас имеются накопления в Едином накопительном пенсионном фонде, сформированные за счет обязательных пенсионных взносов (ОПВ), обязательных профессиональных пенсионных взносов (ОППВ) либо за счет добровольных пенсионных взносов (ДПВ), то вы имеете право их получить в связи с выездом на постоянное место жительства за пределы Республики Казахстан, пройдя процедуру выезда из нашей страны в установленном порядке (не утраты гражданства или выхода из гражданства) и став гражданином другого государства.

Обращаю внимание, что перед подачей заявления у вас должен быть оформлен выезд на ПМЖ, так как это одно из обязательных требований законодательства для получения пенсионных выплат, и фонд будет проверять эти сведения в информационных системах государственных органов. Следующий этап - получение гражданства той страны, которую вы выбрали для проживания. После этого можно подавать документы на получение выплат из ЕНПФ. Документы можно предоставить лично, по почте либо через поверенного. Актуальный перечень всех необходимых документов в зависимости от способа их подачи в ЕНПФ (при личном обращении/через средства почтовой связи/третье лицо), требования к их оформлению, а также бланки заявлений и образцы их заполнения в зависимости от вида валюты платежа, образцы доверенностей, разъяснения уполномоченных государственных органов размещены на веб-сайте ЕНПФ www.enpf.kz в разделе “Услуги-получателям-порядок оформления пенсионных выплат в связи с выездом на ПМЖ за пределы РК”.

Советую внимательно изучить все требования к документам, а для того чтобы удостовериться в том, что весь пакет документов оформлен верно, воспользоваться услугой “Предварительная проверка документов на выплату” в разделе “Электронные сервисы” на нашем сайте.

Пенсионные выплаты ЕНПФ переводит на банковский счет получателя, реквизиты которого указаны в заявлении. На территории Казахстана перевод осуществляется в национальной валюте, при перечислении на банковские счета, открытые в иностранных банках за пределами Казахстана, перевод может быть осуществлен в долларах США, в евро, в фунтах стерлингов или в российских рублях.

В декабре текущего года после завершения всеми странами ЕАЭС внутригосударственных процедур, необходимых для подписания соглашения о пенсионном обеспечении трудящихся государств - членов ЕАЭС, планируется его подписание главами государств - членов ЕАЭС. Соглашение будет регулировать вопросы пенсионного обеспечения трудовых мигрантов, граждан стран ЕАЭС, которые после вступления в силу соглашения будут формировать свои пенсионные права за счет пенсионных взносов на тех же условиях и в том же порядке, что и граждане государства трудоустройства. При этом соглашение вступит в силу после его ратификации всеми странами ЕАЭС.

Учитывая, что вы формировали свои пенсионные накопления в ЕНПФ в рамках действующего пенсионного законодательства при условии постоянного проживания в Казахстане, соответственно, вы не относитесь к трудовым мигрантам. Таким образом, для вас не изменится действующий порядок получения пенсионных накоплений из ЕНПФ в случае вашего выезда на постоянное место жительства за пределы Республики Казахстан.

Алла МИРОШНИК, Алматы:

- На моем пенсионном счете несколько миллионов тенге. Как сегодня я могу использовать эти деньги? И появятся ли в дальнейшем какие-то возможности это сделать?

- Как уже говорилось, сейчас в рабочих группах при правительстве рассматриваются различные варианты дальнейшего развития пенсионной системы. Решения пока не приняты, но можно сказать, что для всех возможных сценариев использования пенсионных сбережений важна прежде всего их достаточность на пенсионном счете. Поэтому также будут рассмотрены предложения для того, чтобы позволить большему количеству граждан бóльше накопить, чтобы затем предусматривать иные цели использовании их пенсионных сбережений.

Сейчас средняя сумма пенсионных накоплений одного казахстанца составляет 1,03 миллиона тенге (средняя сумма пенсионных накоплений мужчин составила 1,15 миллиона тенге, женщин - 887,3 тысячи тенге). Эта цифра выведена из общего объема накоплений: и молодого специалиста, только что начавшего трудовую деятельность, и человека, осуществлявшего пенсионные отчисления в течение 20 лет. Сумма пенсионных накоплений вкладчиков (получателей) напрямую зависит от стажа участия в накопительной пенсионной системе. Средняя сумма пенсионных накоплений вкладчиков, осуществлявших регулярные взносы в течение всего периода функционирования накопительной пенсионной системы, составляет у мужчин 5,1 миллиона тенге и у женщин 3,9 миллиона тенге. Поэтому помимо размера пенсионных взносов также важна регулярность их перечисления для формирования адекватных пенсионных сбережений, которые можно будет использовать не только на пенсию.

Алмат БЕКТАСОВ:

- Сейчас, по оценкам экспертов, пенсионные накопления более 70 процентов казахстанцев составляют менее миллиона тенге. Это, скажем честно, очень мало. Не могли бы вы привести статистику, касающуюся в общем накоплений граждан?

- Действительно, накопления большей части вкладчиков составляют до одного миллиона тенге. Но это находится в прямой зависимости от регулярности и полноты взносов. Большинство вкладчиков только начали делать свои взносы в ЕНПФ. По статистике, более 52 процентов вкладчиков ЕНПФ имеют стаж регулярного (12 раз в год) перечисления ОПВ менее пяти лет, более 75 процентов - менее 10 лет. Лишь около 10 процентов вкладчиков перечисляли ОПВ в ЕНПФ более 15 лет.

Тем не менее из приведенных ниже фактических данных по вкладчикам ЕНПФ видно, что часть из них имеют хорошие накопления и в 30, и в 40 лет, а ко времени выхода на пенсию могут сформировать адекватные пенсионные сбережения. И пенсионные накопления, и количество таких вкладчиков быстро растут. При этом важно, что только за последние пять лет (2014-2018 гг.) доля инвестиционного дохода в пенсионных накоплениях вкладчиков достигла 31 процента, то есть около трети накоплений обеспечены Национальным банком за счет инвестиционного управления пенсионными активами.

Вера МОЖАЕВА, Алматы:

- Не собираетесь ли вы понижать размер накоплений, который позволяет гражданину оформить пенсионный аннуитет? Как мне кажется, сейчас эти суммы завышены - мало кто сможет накопить столько денег на своем пенсионном счете. Сколько человек оформили аннуитет в прошлом году?

- Минимальная стоимость пенсионного аннуитета определяется в зависимости от минимальной пенсии (в 2019 году она составляет 36 108 тенге), поскольку выплаты по договору аннуитета должны осуществляться страховой компанией пожизненно не ниже размера минимальной пенсии с обязательной ежегодной индексацией выплат не менее 5 процентов. Страховые компании самостоятельно устанавливают пороговые суммы пенсионных накоплений, необходимые для покупки пенсионного аннуитета.

В 2018 году договоры аннуитета со страховыми компаниями оформили 2 157 человек. Сумма осуществленных из ЕНПФ переводов накоплений в страховые компании составила 28,1 миллиарда тенге.

Бахыт ЖУНУСОВ, Алматы:

- Как ЕНПФ выбирает, в какие проекты вложить наши накопления и можно ли, на ваш взгляд, брать из фонда деньги, чтобы помочь банкам или построить дороги? Должны ли вкладчики рисковать своими деньгами? Где гарантия, что они сохранятся, когда я выйду на пенсию?

- Еще раз напомню, что инвестированием пенсионных активов согласно закону "О пенсионном обеспечении в РК" занимается Национальный Банк Республики Казахстан при участии Совета по управлению Национальным фондом и Совета по управлению пенсионными активами. На таком высоком уровне принимаются решения об основных направлениях инвестирования. Среди финансовых инструментов, которые находятся в портфеле ЕНПФ, есть и ценные бумаги банковского сектора. По состоянию на 1 октября 2019 года инвестиции в банки второго уровня составили около 15,43 процента от общего размера портфеля. Но это совсем не помощь банкам, а инвестирование пенсионных активов в ценные бумаги и депозиты БВУ, в том числе в рамках реализации ряда государственных программ. К примеру, в рамках программы "Дорожная карта бизнеса-2020" в 2016 году пенсионные активы были инвестированы в обусловленные депозиты БВУ. Эти средства должны быть направлены на кредитование малого и среднего бизнеса для стимулирования важнейших секторов экономики Казахстана. Учитывая сложившуюся на тот момент рыночную ситуацию, ставки вознаграждения по пенсионным активам для банков были установлены в диапазоне от 14 процентов годовых до 16,5 процента годовых. В качестве дополнительного примера также можно вспомнить и программу обеспечения долгосрочной тенговой ликвидности на сумму 600 миллиардов тенге. Указанное финансирование осуществляется в рамках исполнения поручения главы государства, озвученного в ходе послания народу Казахстана в 2018 году. Финансирование также нацелено на обеспечение доступного кредитования приоритетных проектов реального сектора экономики Казахстана.

В целом наблюдается тенденция снижение доли БВУ в портфеле пенсионных активов ЕНПФ. Начиная с 2016 года и по состоянию на 01.10.2019 эти активы снизились с 34 процентов до 15,43 процента. Снижение концентрации пенсионных активов в банках связано со значительным сокращением новых инвестиций, а также плановыми погашениями банками своих обязательств.

Что же касается гарантии сохранности пенсионных накоплений, то она обеспечивается со стороны государства и заложена в 5 статье закона "О пенсионном обеспечении в РК". Это уникальный механизм защиты личных сбережений вкладчиков, аналогов которому нет в мировой практике, обеспечивающий сохранность пенсионных накоплений не ниже уровня инфляции на момент получения права на пенсионные выплаты. Иными словами, когда человек выходит на пенсию, производится расчет инвестиционной доходности на его индивидуальном пенсионном счете в соотношении с уровнем накопленной инфляции за весь период нахождения в накопительной пенсионной системе. Это говорит о том, что накопления вкладчиков надежно защищены от инфляции, и это не зависит от того, как будут развиваться события на финансовых рынках и складываться ситуация с инвестиционным доходом.

ИРИНА:

- Как известно, солидарную часть пенсии не будут получать люди, родившиеся в 1980 году и позже. Они могут рассчитывать только на ту сумму, которую смогли отложить в течение жизни. Скажите, есть ли расчетные данные, касающиеся того, какую пенсию они в среднем будут получать при выходе на пенсию при тех накоплениях, которые делают сейчас?

- Однозначно ответить на данный вопрос сложно, поскольку все прогнозные расчеты индивидуальны, результаты зависят от уровня заработной платы, размера и регулярности уплаты взносов и от инвестиционного дохода.

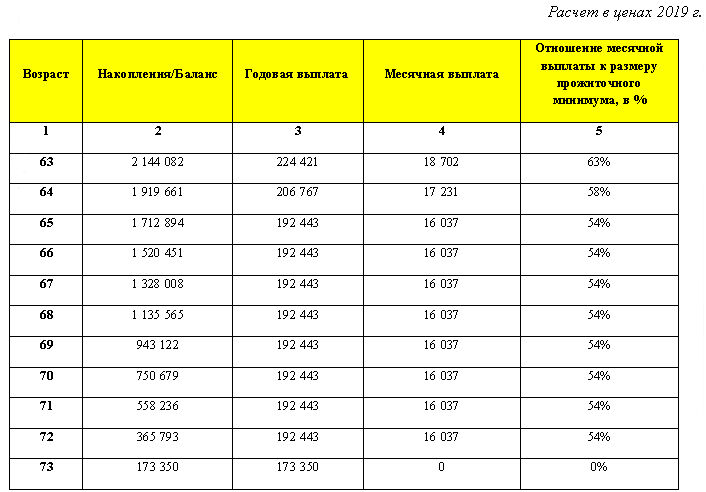

Давайте рассмотрим примеры двух вкладчиков, один с отчислениями от одной минимальной заработной платы (МЗП), другой - от средней заработной платы. Допустим, вкладчики имеют 21-летний стаж работы с 1998 года и осуществляли ежемесячные отчисления пенсионных взносов на свой индивидуальный пенсионный счет.

Произведя расчеты накоплений первого вкладчика с учетом инвестиционного дохода, инфляции и постепенного увеличения заработной платы, мы получим, что до 2019 года он накопил только 618 524 тенге. Спустя еще 20 лет (по завершении полного жизненного цикла участия в системе, как правило, составляющего около 40 лет с начала трудовой деятельности до пенсионного возраста) его накопления составят 2 144 082 тенге (все расчеты произведены в ценах 2019 года, то есть уже учитывают будущее влияние прогнозной инфляции). На момент выхода на пенсию он сможет рассчитывать на ежемесячные выплаты до 73 лет (т.е. до исчерпания своих пенсионных накоплений) в размере не менее 54 процентов от прожиточного минимума.

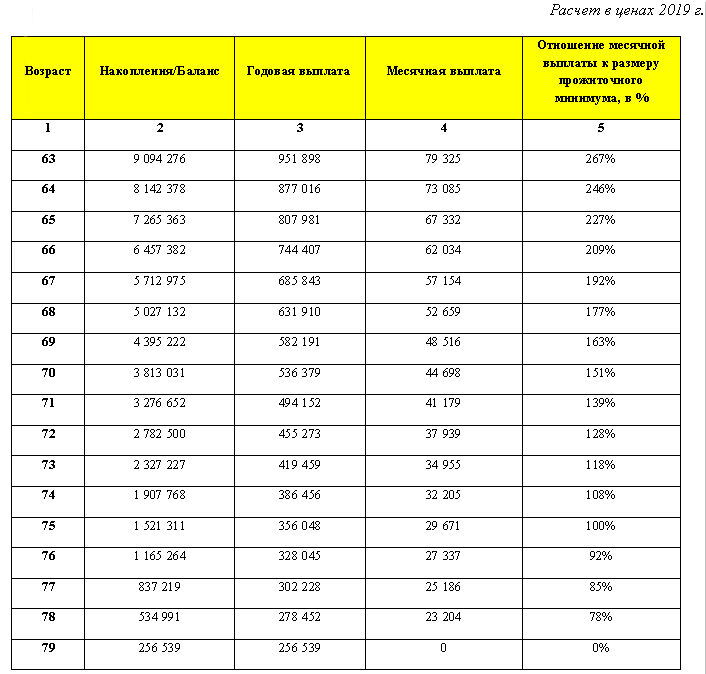

Второй вкладчик при тех же входных условиях делает пенсионные взносы от средней заработной платы по стране. Его накопления уже сейчас, спустя 21 год участия в системе, составляют 3 253 911 тенге, а в 2039 году составят 9 094 276 тенге. Для него выплаты из ЕНПФ будут осуществляться по следующему графику:

Мы видим, что этот вкладчик сможет рассчитывать на более высокие ежемесячные выплаты до 79 лет.

Цифры говорят сами за себя. При этом надо учитывать, что мы взяли среднюю заработную плату. Но ведь с приобретением профессионального опыта, как правило, и статус, и доходы специалистов растут, поэтому и суммы на пенсионном счете при регулярном перечислении взносов будут больше.

Маншук НУРСЕИТОВА:

- Хотела бы узнать, каким образом решается вопрос пенсионного обеспечения для граждан Евразийского союза, работающих по контракту в странах-партнерах по Союзу? А именно: на примере граждан Казахстана, есть ли отличия в зависимости от страны Союза, где они работают, в России, Армении и т. д., где может быть разный возраст выхода на пенсию, разное пенсионное законодательство?

- Вопрос пенсионного обеспечения для граждан Евразийского экономического союза (ЕАЭС), работающих по контракту в странах - членах ЕАЭС, то есть трудовых мигрантов, будет урегулирован отдельным международным договором, который предусмотрен Договором о Евразийском экономическом союзе от 29 мая 2014 года. С этого времени государствами - членами ЕАЭС совместно с Евразийской экономической комиссией разрабатывалось Соглашение о пенсионном обеспечении трудящихся государств - членов Евразийского экономического союза. Ожидается, что Соглашение будет подписано главами государств-членов ЕАЭС в декабре текущего года после завершения всеми странами ЕАЭС необходимых внутригосударственных процедур. При этом Соглашение вступит в силу после его ратификации всеми странами ЕАЭС.

Сегодня государства - члены ЕАЭС имеют разные пенсионные системы. Отличие заключается в разных подходах к финансированию пенсионного обеспечения своих граждан и распределению пенсионных средств. Кроме того, пенсионные системы отличаются по размерам, источникам пенсионных отчислений (за счет работодателя и (или) работника) в пенсионную систему, пенсионному возрасту, наличию трудового стажа и другим параметрам. Проект Соглашения учитывает особенности национальных законодательств всех государств - членов ЕАЭС.

Основной целью Соглашения является формирование пенсионных прав трудящихся государств - членов ЕАЭС на тех же условиях и в том же порядке, что и граждан государства трудоустройства, а также реализация права на пенсионное обеспечение на аналогичных условиях, то есть как и для своих граждан.

К примеру, если гражданин государства члена ЕАЭС, в том числе гражданин Казахстана, после вступления в силу Соглашения будет работать в странах Союза по трудовому или гражданско-правовому договору, то за него будут уплачиваться пенсионные взносы в пенсионную систему страны трудоустройства и, соответственно, формироваться права на пенсионное обеспечение. Реализовать эти права он сможет на тех же условиях, что и граждане страны-трудоустройства.

- Учитывается ли стаж работы в других странах при начислении социальной части пенсии в Казахстане?

- В рамках вышеуказанного Соглашения определены виды пенсий, назначаемых государствами - членами ЕАЭС, на которые будет распространяться Соглашение (статья 2 Соглашения). В Казахстане Соглашение будет распространяться только на пенсионные выплаты из ЕНПФ за счет пенсионных накоплений, а именно:

- по достижении пенсионного возраста;

- при установлении инвалидности 1 и 2 групп, если инвалидность установлена бессрочно;

- единовременная выплата наследникам.

При выплатах из ЕНПФ стаж работы не учитывается, необходимо наличие пенсионных накоплений в ЕНПФ, достижение пенсионного возраста (по законодательству Республики Казахстан) либо сведения об установлении инвалидности 1,2 групп бессрочно в соответствии с законодательством Казахстана.

- Обязаны ли казахстанцы уплачивать пенсионные взносы?

- Практически во всех странах ЕАЭС уплачиваются пенсионные взносы в пенсионную систему, отличаются только их источники и размеры.

В настоящий момент в пользу граждан стран ЕАЭС, в том числе Казахстана, временно проживающих и работающих по трудовому договору в странах ЕАЭС, уплачиваются пенсионные взносы:

в России - за счет работодателя в размере 22 процентов за счет фонда оплаты труда (то есть не за счет работника);

в Белоруссии - за счет работодателя в размере 28 процентов от зарплаты работника, 1 процент - за счет работника из зарплаты;

в Армении - за счет работодателя в размере 5 процентов от зарплаты работника, 5 процентов - за счет работника из зарплаты.

При этом законодательством этих стран до вступления в силу Соглашения не предусмотрено право на их получение в случае временного проживания и выезда из страны после окончания трудовой деятельности.

В свою очередь в Казахстане и Киргизии трудовые мигранты из стран Союза, временно пребывающие на территории этих стран, до вступления в силу Соглашения не имеют права на уплату пенсионных взносов. После вступления в силу Соглашения трудовые мигранты смогут стать участниками пенсионной системы наравне с гражданами этих стран. За гражданина Казахстана, работающего в Киргизии, будут уплачиваться пенсионные взносы в размере 17,25 процента за счет работодателя, 10 процентов - за счет работника, в Казахстане - за работающих граждан стран ЕАЭС (трудовых мигрантов) будут уплачиваться обязательные пенсионные взносы за счет работника (в размере 10 процентов от ежемесячного дохода работника) и обязательные профессиональные пенсионные взносы (в размере 5 процентов от ежемесячного дохода работника, занятого на работах с вредными условиями труда) за счет собственных средств работодателя.

- Учитывается ли стаж работы в странах Союза для начисления пенсии гражданам России, Армении, Беларуси и Кыргызстана?

- Все страны ЕАЭС являются участниками Соглашения о гарантиях прав граждан государств-участников Содружества Независимых Государств в области пенсионного обеспечения от 13 марта 1992 года (Соглашение СНГ), в соответствии с которым учитывается трудовой стаж, приобретенный на территории любого из этих государств, а также на территории бывшего СССР за время до вступления в силу Соглашения СНГ.

Таким образом, стаж работы, приобретенный в странах Союза, учитывается для возникновения права на пенсию, а для начисления пенсии будет учитываться стаж работы, приобретенный после вступления Соглашения в силу.

- Есть ли обязательные накопительные системы в странах Союза по аналогии с Казахстаном?

- Накопительные системы имеются во всех странах Союза за исключением Республики Беларусь, где действует только распределительная система.

АСЕМ:

- Как я могу проверить, сколько денег накопилось на моем счете, не выходя из дома?

- Вы можете легко контролировать все движения средств на вашем индивидуальном пенсионном счете (ИПС) в ЕНПФ, выбрав для себя наиболее удобный способ. Можно получать выписку по почте, но тогда вы должны обязательно сообщать в ЕНПФ адрес в случае смены места жительства. Можно выбрать способ получения информации по электронной почте. Но самый оперативный способ - это получение доступа к выписке с пенсионного счета через личный кабинет ЕНПФ на сайте enpf.kz или портал электронного правительства. Для того чтобы получить доступ в личный кабинет на сайте, можно воспользоваться электронной цифровой подписью или зарегистрироваться на сайте, выбрав интернет-информирование. Если нет ЭЦП, то один раз посетить офис ЕНПФ все же придется, чтобы подписать соответствующее соглашение. Но зато в дальнейшем вы сможете постоянно мониторить свой пенсионный счет, не выходя из дома. Также можно воспользоваться обновленным мобильным приложением ЕНПФ, скачав его на свой смартфон или планшет. Уже более двух миллионов вкладчиков скачали мобильное приложение ENPF и регулярно пользуются этой услугой 24/7/365. Через портал e-gov также можно получить выписку с помощью ЭЦП либо SMS-сообщения, которое придет на номер телефона, зарегистрированный в базе данных мобильного правительства m-gov.

- Как понять, какой может быть моя пенсия?

- Для расчета своей будущей пенсии можно воспользоваться прогнозным пенсионным калькулятором. Его вы можете найти либо на сайте enpf.kz, либо в мобильном приложении ЕНПФ. Данный сервис показывает как государственную базовую пенсию, так и трудовую пенсию по возрасту (или солидарную пенсию) из госбюджета, а также выплаты из ЕНПФ с учетом всех ваших накоплений по обязательным пенсионным взносам (ОПВ), обязательным профессиональным пенсионным взносам (ОППВ) или добровольным пенсионным взносам (ДПВ). Результат расчета выдается в трех сценариях: пессимистичном, реалистичном и оптимистичном. Все три варианта уже учитывают предполагаемый уровень инфляции и возможную доходность.

Любому желающему для расчета пенсии будет достаточно ввести дату рождения, пол, трудовой стаж, время участия в накопительной пенсионной системе, сумму накоплений на сегодняшний день и заработную плату. Если вы зарегистрированы в личном кабинете на сайте enpf.kz, сумма накоплений отразится автоматически. Важно помнить, что все представленные расчеты указаны в текущих ценах, то есть с учетом инфляции на данный момент времени.

- Насколько возросло количество людей, которые пользуются различными информационными сервисами, которые есть у фонда? Какие услуги можно получить online в любом регионе страны?

- Воспользоваться online услугами АО "ЕНПФ" можно не только в любом регионе Казахстана, но и в любой точке мира, имея стабильное интернет-соединение. С каждым годом мы видим, что различными сервисами ЕНПФ пользуются все больше и больше людей. Только за 9 месяцев 2019 года посредством системы самообслуживания (через электронные каналы) оказано 10,8 миллиона услуг почти двум миллионам вкладчикам. Таким образом, доля операций по оказанию пенсионных услуг ЕНПФ через электронные каналы связи (от общего объема операций с начала года по состоянию на октябрь текущего года) составила больше 80 процентов.

Сейчас можно получить следующие сервисы в режиме онлайн: заключить договор о пенсионном обеспечении за счет добровольных пенсионных взносов (в свою пользу), получить выписку с индивидуального пенсионного счета, предварительно проверить документы на выплату, внести изменения и (или) дополнения в реквизиты, рассчитать будущую пенсию с помощью "Пенсионного калькулятора", отследить статусы заявления на выплату и (или) перевод, люди с инвалидностью могут подать заявление на получение пенсионных выплат. Кроме того, через сайт enpf.kz можно подать заявку на выездное обслуживание для социально уязвимых слоев населения, позвонить онлайн, направить обращение в сектор обратной связи или на мой личный блог, заказать обратную связь.

Растет популярность мобильного приложения ENPF. В 2019 году число его скачиваний превысило 700 тысяч копий, что уже больше показателя прошлого года на 32 процента. А количество скачиваний приложения за весь период с момента внедрения (май 2014 г.) составило 2,6 миллиона раз.

На “прямой линии” дежурила Ольга СТЕПАНОВА, Алматы