На игле

По последствиям потрясения в экономике можно образно сравнить с землетрясением. Вместе с тем, первые от вторых можно прогнозировать и предпринимать превентивные меры.

Практически все эксперты отмечают, что в краткосрочной перспективе падение выручки от экспорта углеводородов может создать проблему бюджетного дефицита. Ее решают двумя путями:

1) с помощью использования государственных резервов;

2) за счет наращивания государственного долга.

Если через некоторое время мировые цены на нефть останутся на сегодняшнем достаточно высоком уровне, то проблема дефицита бюджета остро стоять не будет и жестких стимулов для модернизации ожидать не стоит.

Попытки слезть с нефтяной иглы, то есть отказ от определяющей роли нефтегазовых доходов в формировании государственного бюджета, могут наблюдаться в двух сценариях. Либо, если цена на нефть упадет до уровня, не позволяющего выполнять текущие обязательства, и такая ситуация продержится достаточно долго (это зависит от размеров государственных фондов и исчерпания резерва заимствования). Либо, если обязательства будут расти быстрее, чем это может позволить себе система с умеренным экономическим ростом. Возможна реализация двух сценариев одновременно.

Надо понимать, что рано или поздно это обязательно произойдет, хотя бы потому, что цена на нефть не может расти бесконечно, а физический объем добычи этого ресурса трудно увеличивать в силу ряда обстоятельств и условий в сфере недропользования.

Следует отметить, что нарастающая добыча сланцевой нефти может в течение следующих десятилетий произвести революцию на глобальных энергетических рынках и привести к существенному снижению цен на нефть. При этом уровень добычи сланцевой нефти может составить до 12% от всего объема мировой добычи нефти, что эквивалентно 14 млн. барр./день. В результате появления на рынке таких дополнительных запасов может привести к снижению мировых цен на нефть к 2035 г. на 25-40% относительно базового прогноза Управления энергетической информации (EIA) при Министерстве энергетики США.

В условиях волатильности цен на углеводороды эксперты МВФ предлагают ряд рекомендаций для нефтедобывающих стран. В частности, МВФ рекомендует привязать добычу нефти к цене. При этом оптимальная стратегия добычи нефти должна быть волатильной. Таким образом, страны должны снижать добычу нефти при падении цены.

Вместе с тем, не все страны следуют подобной стратегии. Чаще всего они просто сохраняют стабильное производство [1].

Эксперты института экономической политики им. Е.Гайдара считают, что отказ зависимости от нефтегазовой иглы и вкладывание сил в модернизацию есть необходимость. Это понимают правительства всех без исключения ресурсных экономик, в том числе и те, у которых доля нефти в общем объеме экспорта составляет более 90% (Саудовская Аравия, Алжир, Кувейт). Однако создать механизм, позволяющий не проедать нефтегазовые доходы и стимулировать развитие обрабатывающих отраслей, удалось только Норвегии. В этой стране законодательно закреплена возможность текущего использования доходов от размещения накопленной нефтяной экспортной выручки. То есть только тех доходов, которые не подвержены колебаниям мировой конъюнктуры цены на нефть [2].

В принципе в таких случаях стратегия действий не нова. В общих чертах ее можно изложить в двух моментах:

1) надо уметь прогнозировать тенденции изменения мировых цен на нефть (и другие важнейшие экспортные товары);

2) необходимо уметь применять прогнозы для регулирования развития как сырьевого, так и несырьевого секторов экономики.

Однако практика ее реализации в постсоветских странах оставляет желать лучшего.

Например, в части прогнозирования. Прогноз цен на нефть – один из ключевых факторов прогнозирования развития экономики. В отсутствии собственных инструментов отечественным исследователям приходится пользоваться прогнозами западных стран, международных организаций потребителей и производителей нефти.

В частности, в России разработанная группой энтузиастов-ученых нейросетевая модель прогноза будущих цен на нефть учитывает различные факторы влияния на нефтяные биржевые котировки (фундаментальные, финансовые, геополитические и прочие). Согласно результатам расчетов по этой модели, начиная с 2014 года, среднемесячные цены на нефть опустятся ниже 100 долларов США за баррель.

Вместе с тем, существующие в России оригинальные методики прогнозирования, в том числе нейросетевые модели, разрабатываются в инициативном порядке. Фактически они удовлетворяют научное любопытство и спросом не пользуются.

Государственные власти, по мнению российских экспертов, свою заинтересованность в такой структуре явно не высказывают, поскольку довольно удачно применяют свою методику, выбирая для планирования бюджета цену по принципу «ниже нижнего». Расчет при этом такой – меньшей цена почти наверняка не будет, а все, что выше – дополнительные средства доходной части бюджета, полученные за счет «прозорливости» чиновников. Власть вряд ли согласится на финансирование проектов по разработке какой-то новой системы прогнозирования. Риск ошибки в любых прогнозах слишком велик, и взять на себя публично такой риск власти вряд ли готовы [3].

В Казахстане подобные работы на системной основе не проводятся, так как, во-первых, у нас принято средне- и долгосрочное прогнозирование цен на основные позиции отечественного экспорта. Во-вторых, результаты берутся за основу для оценки их влияния на развитие ключевых отраслей как сырьевого, так и несырьевого секторов и экономики в целом, а также для принятия на этой основе мер эффективного регулирования.

В этой связи нами предприняты определенные исследования возможных тенденций в развитии нефтедобычи и развитии процессов диверсификации экономики. В частности, по базе 1999 - 2012 годов выведены разноуровневые модели прогнозирования: «цена – добыча нефти – влияние на ВВП – оценка возможных потерь» и «инвестиции в обрабатывающую промышленность – развитие обрабатывающей промышленности – влияние на ВВП – оценка покрытия потерь от падения нефтедобычи и экспорта нефти».

Две тенденции развития ВВП

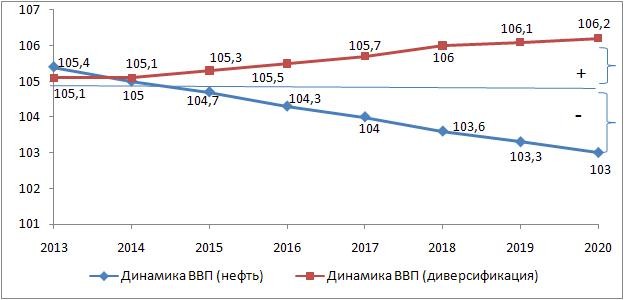

На основе проведенных прогнозных расчетов по выведенным моделям просчитаны две генеральные тенденции (см. рисунок).

Первая тенденция проявляется при снижении цены на нефть со 114 долларов США в 2013 году до 70 за баррель к 2020 году.

Вторая тенденция обусловливается темпами роста инвестиций в основной капитал ОП со 118% в 2013 году до 120% к 2020 году.

Если исходить из благоприятной посткризисной тенденции роста ВВП в 105%, то первая тенденция развития ВВП определяет «зону потерь» (знак «минус» на рисунке). Можно оценить эти потери.

С учетом прогнозных темпов изменения объемов добычи нефти в период 2013 - 2020 годы, в 2020 году объем добычи нефти составит 64,7% от объема, достигнутого в 2012 году, или 43,0 млн. тонн.

При подобном объеме добычи экспорт нефти составит 38,7 млн. тонн и при цене на конец прогнозного периода в 70 долларов США за баррель сумма поступлений прогнозируется в 19,7 млрд. долларов США.

При сохранении темпов добычи на уровне 105% объем добычи составит 147,7% от уровня 2012 года, или 98,2 млн. тонн.

При подобном объеме добычи экспорт нефти составит 88,4 млн. тонн и при цене на конец прогнозного периода в 114 долларов за баррель сумма поступлений прогнозируется в 73,3 млрд. долларов США.

Получаемая разница 73,3 – 19,7 = 53,6 млрд. долларов США и есть искомая потеря в доходах от снижения экспорта нефти.

Теперь оценим «зону приобретений» (знак «плюс» на рисунке) в результате осуществляемой диверсификации экономики, имея в виду, насколько эти процессы могут компенсировать вышеозначенные потери.

Прогнозные расчеты показывают, что к 2020 году объем производства в обрабатывающей промышленности прирастет немного к уровню 2012 года (на 0,3%) и может составить 5277,7 млрд. тенге, или 35,2 млрд. долларов США (при сохранении курса 150 тенге/долл.).

При этом несырьевой экспорт можно оценить в 24,6 млрд. долларов США.

Таким образом, несырьевой экспорт менее чем на половину сможет восполнить потери от снижения цен на нефть, оцененные выше в 53,6 млрд. долл.

Следовательно, как минимум политика диверсификации должна обеспечить дополнительный прирост в 29 млрд. долларов США.

Возможно ли это в условиях современного развития несырьевого сектора экономики? Ответ прост - нет. Расчеты показывают, что обрабатывающая промышленность должна развиваться до 2020 года со среднегодовым темпом не менее 9%, против сложившегося среднего прироста темпов развития в 3,4% за последние 5 лет. Это на сегодня нереально и невозможно.

Анализ показывает, что в сложившихся условиях затруднительно будет достигнуть и ряда целевых индикаторов индустриально-инновационной программы:

- при прогнозных темпах добычи от возможного снижения цены на нефть объем добычи нефти в 2014 году, согласно прогнозам по моделям, составит 64,1 млн. тонн, что очень далеко от запланированного в ГПФИИР целевого ориентира в 85 млн. тонн;

- доли ОП в ВВП в 12,5%;

- доли инновационно активных предприятий в 10%. В 2009 - 2010 годах было 4 - 4,3%, в 2011 году - 5,7%, но это скорее «всплеск». Согласно прогнозу к 2014 году уровень инновационной активности может быть равен 5,8%, а к 2020 году – 7%. В лучшем случае по прогнозу оптимистической модели – до 8,4%.

- реальный рост ВВП в 2014 году по сравнению с 2008 годом, согласно прогнозным расчетам, составит не более 11%, в то время как в ГПФИИР запланирован рост на 15%.

[1] МВФ: нужно меньше нефти // FINMARKET.RU, 25 декабря 2012 года

[2] А. Кнобель. ВТО и АТР помогут России избавиться от нефтяной зависимости // Институт экономической политики имени Е.Т. Гайдара (Институт Гайдара)

[3] Никитин Н. Магия прогноза или загадка нефтяных цен // Отрасли и рынки:отраслевые обзоры, 28 января 2013 года